ICL行业:后起之秀,燎原之势

医学检验市场化机制正在形成

医学检验为运用现代物理化学方法、手段进行医学诊断的一门学科,主要通过实验室技术、医疗仪器设备为临床诊断、治疗提供依据。

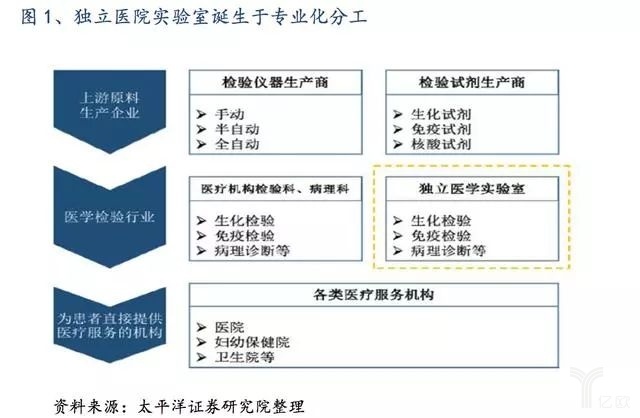

医学检验实验室可分为医院内部实验室、独立医学实验室(ICL)和诊所附设实验室,处于诊断产业链的中游。

产业链上游为IVD设备和试剂生产商,下游直面各类医疗机构及检验者。

独立医学实验室诞生与专业化分工

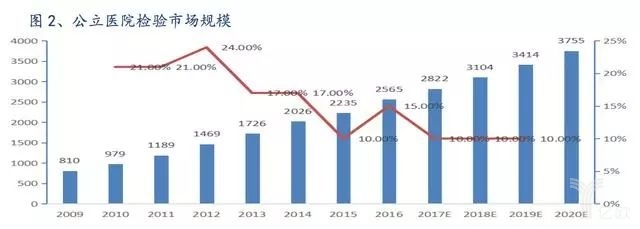

2016年全国公立医院检查收入2565亿元,同比增长15%,按每年10%的增速来推算,到2020年公立医院检查规模有望达到3755亿元。

全国33235家医疗检验检测机构中,企业制检验检测机构达21012家,占机构总量的63.22%。这标志着检验检测市场化机制正在形成。

公立医院检验市场规模

第三方独立实验室渗透率迅速提升

独立医学实验室(IndependentClinicalLaboratory,ICL)又称第三方医学实验室,是指在卫生行政部门的许可下,具有独立法人资格、独立于医院之外从事临床检验或病理诊断和服务并能独立承担责任的医疗机构。

它与医疗机构建立业务合作关系,集中收集并检测这些机构采集的标本,并将检验结果送回以应用于临床。

ICL的最大特点是资源共享,具有显著的规模效应。

2007年我国独立医学实验室只有37家,之后发展平缓,2015年在“社会办医”的政策推动下,实验室数量由年初的216家增加至356家(增幅65%),并在2018年9月达到1200余家。

2016年独立医学实验室市场规模约为105亿元,2017年达到144亿,yoy37.42%,过去8年CAGR41.57%。

计算渗透率,则要虑医院与ICL之间的分成,渗透率=ICL规模/(医院检验科规模*扣率),参照检验市场16年-17E的2565亿、2822亿规模,假设50%的扣率,则渗透率为10%。

不同地区、不同ICL企业、不同项目扣率差异大。

ICL市场规模迅速扩大

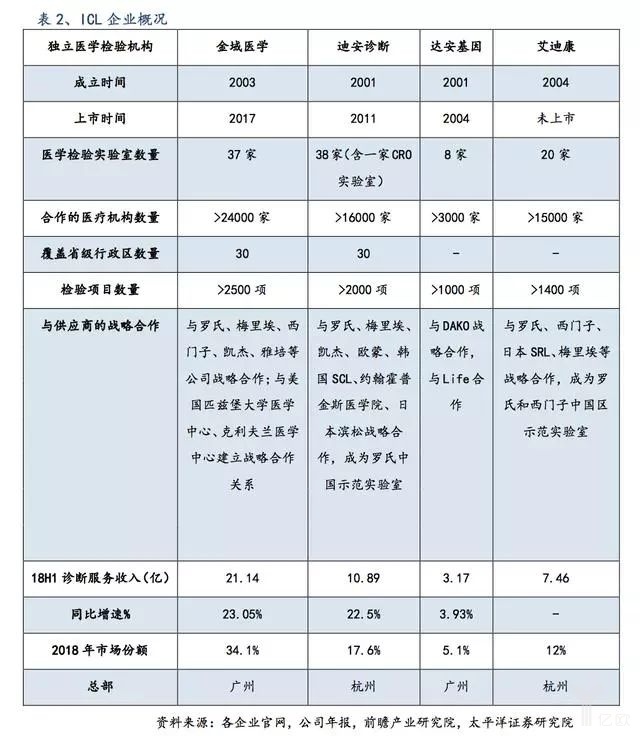

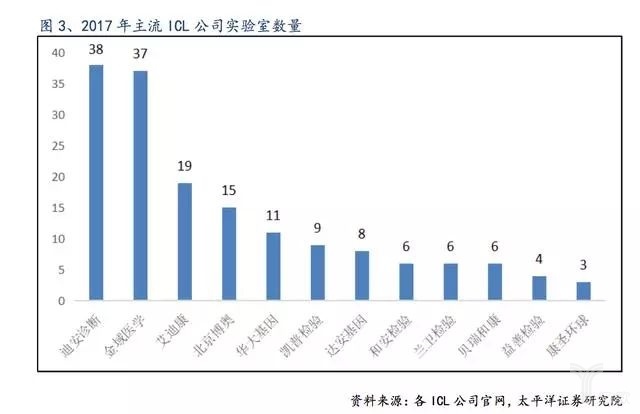

第三方医学检验行业国内主要参与者如下表所示,ICL市场仍处在快速增长阶段。

同时,行业集中度较高,前三家金域医学、迪安诊断、艾迪康2018年上半年市场占有率分别为34.1%,17.6%,12%,前三家市占率高达63.7%。

医院检验科与第三方企业的优劣势比较

我们认为ICL具备如下优势,能够对医院检验科形成一定程度的冲击和替代:

1、充分优化医疗资源配置,减少重复投资造成的浪费。

ICL面向医院积极开展全方位优势互补检验项目和服务,医院将一些样本量少、成本高、检测周期较长的特殊检验项目外包给ICL,同时ICL可充分利用医院样本量大的优势扩充检验量和项目。

2、ICL实行采购一体化管理,市县乡各级检验中心的试剂和耗材进行统一采购和管理,降低成本,推动检验结果互认。

连锁ICL搭建的地区平台,能够带动市县乡医疗机构或医联体检验资源相互支持、相互调配,从而带动区域整体检验水平的提升,推进分级诊疗。

同时提升基层医疗机构检验诊断能力,提高地区检验服务水平,推动检验结果同质化以便互认。

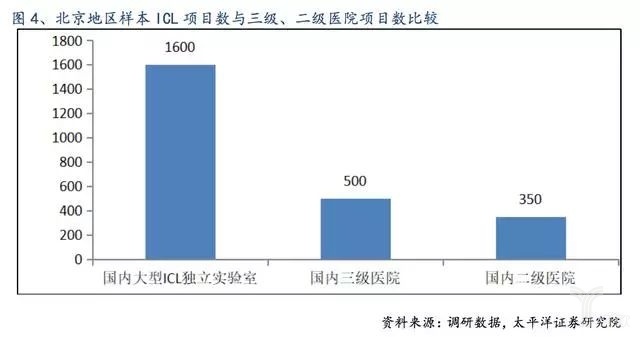

由于ICL采购耗材数量大,有采购价格优惠的优势,并且ICL的设备使用率和试剂的使用率也比医院高。举个例子,北京地区规模较大的综合医院开展的检验项目数平均约500项,各医院开展检验项目90%以上是同质化的;ICL具有资源整合和集约发展的优势,可以有效降低成本、提升效率。

经调研得出以下结论:未来三级医院检验科将更加规范、成本更加透明,检验结果更加准确、及时、安全、可靠。标准化实验室将大行其道。

医院检验项目外送是医院发展必然之路,但要分区域、分医院层级在看待,ICL与医院的合作,更多是区域性的开展业务;二级以下医院外送项目扩增幅度更大。

北京地区医保等政策的约束尽管影响较大,调研的两家一级医院目前没有开展,但医院反馈的意向是强烈的,必将助推ICL对医院检验科项目外包。

暂时三级医院检验科项目外送不多,但特殊项目、基因检测等增量大的项目都会接受外包服务模式。

医院外包空间分析:渗透率提升是长期过程,10年5倍,20年10倍以上空间

三级医院外包空间分析:受限较多,放开过程预计较缓慢

三级医院自身的检验业务应接不暇,且在降低药占比的趋势下,检验科收入占比逐年提升,理论上医院外包动力是不足的;但在实际调研中我们发现,部分三级医院的检验科主任和院长对检验科外包的意愿比预期要高——三级医院面对的病人疾

病复杂程度高、病理检验技术针对性强,大型连锁实验室的高技术平台能够很好地满足其需求。

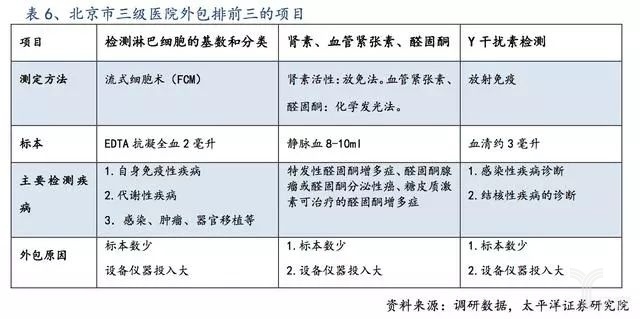

例如,北京市三级医院外包较多的肾素、血管紧张素、醛固酮检测,就是由于标本数量少、仪器设备投入大,检测报告结果时间长等原因导致医院普遍放弃自行检验。

因此决定检验科外包与否的关键因素之一是第三方检验机构的项目范围、数量和技术平台能否达到三级医院的要求。

就企业本身而言,在保证检验结果准确的情况下,更多的降低医院成本、提升效率,是衡量独立实验室能否在三级医院推广开的重要因素。

鉴于上文得出的结论——三级医院部分项目有动力外送。下面来重点测算三级医院的外包空间,即ICL企业在三级医院的潜在市场空间:以北京一家三级综合医院为例(规模居中,可代表平均水平),该医院17年检验科总收入为1.2亿元,17年外送项目收入占检验科总收入的0.13%,则ICL企业从这家医院获取收入仅15.6万元。

由于样本量较少,医院不参与分成,外包的检验费全部算入ICL收入。

在检验科总项目数中有35%~40%的项目属于检测过程繁琐并检测时间较长的项目,这部分项目收入占检验科总收入的30%~40%。

如果这部分项目全部送到ICL检测,假设ICL分成30%(检验量上量后医院会参与分成,70%是相对普遍情况),则17年ICL企业在这家医院获取收入可提升到1080万元至1440万元左右。

2017年全国三级医院数量来看一共2340家,平均医院总收入8.3亿,假设检验科收入占比约10%,即平均8500万元,则医院检验市场规模1990亿元。

假设未来外送项目占收入比为30%,ICL企业分成30%,则第三方检验在全国三级医院潜在市场空间为180亿元(以2017年三级医院检验科收入来测算,暂未考虑检验科未来自然增长)。

二级医院外包空间分析:分级诊疗带动就诊人次增加明显,外包意愿较强

随着人们对自身健康的关注度提高,对健康检查和高端医疗(比如肿瘤基因检测)也有了一定的需求,在三级医院医疗资源紧张的情况下,这部分需求会转移到二级医院;

二级医院多数为县级医院,受限于技术平台和仪器设施,无法完成一些技术要求较高的项目,如化学发光免疫分析、肿瘤标志物检测、酶联免疫检测等。

当二级医院由于自身条件局限无法满足这些需求的时候,寻求与第三方检验机构的合作就是顺理成章的。

以北京地区一家二级综合医院为例17年科室总收入为4500万人民币来测算,17年外送项目占比为0.55%,医院不参与分成,则ICL企业从这家收入为24.75万人民币。

但在检验科总项目数中有30%~35%的项目属于检测过程繁琐并检测时间较长的项目,在此家调研的二级医院中特检以生化,免疫项目为主(其中2017年合计免疫项目收入额840万元)。

如果全部外包则这部分金额可增长到1350-1575万元,假设ICL分成30%,对应405-473万,提升了18倍。

根据2018年2月底的数据,2018年全国范围内二级医院数量达到8487家,较2017年增长8.8%;随着首诊人群就医行为的下沉,未来二级医院诊疗人次的增加将带来检验外包的市场空间进一步增大。

截止18年2月,全国二级医院8487家,假设每家医院检验科收入为1250万元,则医院检验市场规模约为1061亿元。

假设外送项目占收入比为30%,ICL企业分成30%,则全国二级医院潜在外包检验的空间为95亿元。(以2017年二级医院检验科收入来测算,暂未考虑检验科未来自然增长)。

基层医院外包空间分析:蓝海市场

目前,独立实验室的市场布局正在向基层下沉,我们调研了北京地区两家社区医院,在全国基层医院中属于中等规模,但他们目前均没有检验外送给第三方,主要基于两点原因:

1、这两家医院检验外送的项目全部送至医联体的上级医院;

2、医保不能报销外包给ICL的项目。随着国家推行分级诊疗,基层医院检验标本量也会大幅度提升,也会加大基层医院对部分外包检验科的趋势。

基层医院由于项目少且费用较低,ICL企业处于物流成本、设备折旧、营销支出的

考虑,更倾向于在几个社区医院之间建立区域检验中心,以达到效应最大化。

全国基层医疗机构93万家,考虑不同层级医院体量差异较大,假设每家医院检验科收入为2万元,则医院检验市场规模约186亿元。

假设医院将除急诊外的检验项目(80%)送至区域检验中心,且医院分成比例为50%,则全国一级医院外包检验市场空间为74亿。(以2017年基层医疗机构检验科收入来测算,暂未考虑检验科未来自然增长)。

根据上文总结出,全国基层+二级+三级医院总检验规模2017年约为3237亿元(186+1061+1990),理论外包检验市场为349亿元(74+95+180),但实际只有144亿元,短期还有两倍以上提升空间。

长期看,假设医院检验市场每年保持5-10%的增速,在2035年有望突破万亿规模,而随着ICL渗透率的缓慢、稳定提升(每年提升约0.5pct),从目前的10%提升至2038年的22%,ICL市场规模在2028年有望突破700亿规模,2038年有望突破1700亿——十年约5倍空间,二十年10倍以上空间。

其他医疗机构为ICL打开新空间

对于私立专科医院而言,医院更注重节省成本,我们调研的北京某私立妇产科医院检验外送数量高达40%以上,特别是肿瘤基因、心脑血管疾病风险预测及分子诊断需求都有迅猛增加趋势。

对于体检中心来说,集约化发展尤为重要,加上第三方检验中心超过2000项的检测项目,能够扩展体检项目,因此与ICL是很好的选择。

此外,保证检验质量是体检中心生存发展的关键,ICL平台不仅提升体检机构检验能力,而且能有效推动区域内检验结果互认。

[ 来源:太平洋证券 ]